Ngoài cắt giảm chi phí hoạt động cũng như cải thiện sự hài lòng của khách hàng bằng cách hợp lý hóa các tương tác, Chatbot còn mang lại nhiều lợi ích khác cho các ngân hàng. Trong bài viết này hãy cùng Vbee tìm hiểu cách Chatbot giúp các ngân hàng “chuyển mình” như thế nào nhé!

Tổng quan về Chatbot

Chatbot và Callbot đều là hai công nghệ được nhắc đến nhiều trong thời đại công nghệ 4.0. Chatbot ngân hàng về cơ bản là một bot đàm thoại dựa trên AI, hoạt động giống như một trợ lý ảo để cung cấp hỗ trợ cho khách hàng của ngân hàng theo thời gian thực. Không giống với Callbot, các Chatbot ngân hàng được phát triển có thể trò chuyện và giải đáp các thắc mắc cơ bản của khách hàng bằng cách sử dụng kết hợp trí tuệ nhân tạo và kết hợp câu hỏi – trả lời.

Các giải pháp Chatbot đang đi đầu trong nỗ lực tự động hóa mới của ngành ngân hàng, tập trung vào hoạt động ngân hàng số. Chatbot và các giải pháp khác cho phép ngân hàng tự động hóa các tương tác của khách hàng mọi lúc mọi nơi và dưới bất kỳ hình thức nào họ thực hiện.

Chatbot giúp các ngân hàng “chuyển mình” như thế nào?

Các ngân hàng đang đẩy nhanh tốc độ đầu tư vào những trải nghiệm số của khách hàng. Chatbot và các công nghệ tương tác khác dựa trên AI đang chứng minh tầm quan trọng bậc nhất, cho phép khách hàng tương tác với ngân hàng mọi lúc, mọi nơi.

Nếu các chi nhánh giao dịch truyền thống của các ngân hàng không đi tới cảnh đóng cửa hoàn toàn trong một thập kỷ tới, không nghi ngờ gì khi chắc chắn họ sẽ mang đến một trải nghiệm khác với thế giới của vài năm trước.

Việc xếp hàng ngột ngạt tại quầy thu ngân sẽ được thay thế bằng sự kết hợp của các điểm tự phục vụ và trợ lý dịch vụ khách hàng với iPad, sẵn sàng làm thủ tục và đặt chỗ cho khách hàng – khi họ chờ đợi để thực hiện một giao dịch phức tạp hơn, chẳng hạn như mở tài khoản hoặc đăng ký một khoản vay.

Trải nghiệm sẽ liền mạch và mang tính cá nhân vì hầu hết khách hàng sẽ thực hiện các giao dịch từ điện thoại thông minh của họ.

Từ một ứng dụng trên các thiết bị điện tử thông minh, khách hàng ngày nay có thể kiểm tra tài khoản, chuyển tiền hay thanh toán dịch vụ, đăng ký các khoản vay và thấu chi, đóng băng tài khoản, rút tiền bằng séc, hay rất nhiều tính năng tiện lợi khác.

Nhưng đó mới chỉ là dữ liệu và những gì ngân hàng có thể làm với nó, mới có tiềm năng thực sự, từ các kế hoạch chi tiêu được cá nhân hóa cho đến những điều chỉnh đáng chú ý đối với trải nghiệm người dùng giúp các tương tác trở nên liền mạch và trực quan, phù hợp với từng người dùng vào đúng thời điểm.

Ứng dụng công nghệ Chatbot AI tại các ngân hàng trên thế giới

Các ngân hàng đang tận dụng dữ liệu khách hàng để nâng cao đáng kể trải nghiệm và thông tin liên lạc của khách hàng, một lần nữa làm cho việc tiếp xúc cá nhân và tư vấn trực tiếp có thể thực hiện được mà không cần bước chân đến chi nhánh.

Công nghệ giao tiếp AI hay Chatbot giúp các tương tác với ngân hàng, từ những doanh nghiệp tài chính hoạt động hoàn toàn trực tuyến tới những ngân hàng truyền thống, trở nên liền mạch hơn. Công nghệ này cho phép khách hàng “nói chuyện” với ngân hàng về tài khoản của họ theo cách thoải mái và trực quan, bất cứ khi nào họ muốn. Đối với bản thân các ngân hàng, điều này đang tạo ra tỷ lệ chuyển đổi và giữ chân khách hàng tăng lên, tất cả đều có chi phí thấp hơn.

Tất nhiên, AI không phải là khái niệm mới, nhưng sự gia nhập của nó trong ngành ngân hàng đã được đẩy nhanh nhờ nhận thức về nhu cầu nâng cao trải nghiệm kỹ thuật số và sự sẵn có của các công cụ nguồn mở từ Google, Amazon và những công ty mới gia nhập khác. Khi kết hợp với khối lượng lớn dữ liệu ngành và khách hàng đã làm cho công nghệ trở nên đơn giản, nhanh chóng và mạnh mẽ.

Giống như bất kỳ hoạt động kinh doanh khác, các ngân hàng chịu áp lực phải chuyển đổi nhanh chóng với công nghệ hoặc chịu thua trước các đối thủ cạnh tranh đang khát khao và tham vọng hơn. Với việc Gartner dự đoán rằng khách hàng sẽ quản lý 85% mối quan hệ của họ với một doanh nghiệp mà không cần tương tác với con người và Tech Emergence tin rằng chatbot sẽ trở thành ứng dụng tiêu dùng chính trong vòng 5 năm tới, các công nghệ giao tiếp dựa trên AI đang trở thành chìa khóa cho cánh cửa tương lai trong ngành tài chính ngân hàng.

Việc số hóa đã và đang diễn ra trong ngành tài chính hàng thập kỷ, các ngân hàng càng cần phải bắt kịp với mong đợi của khách hàng về các dịch vụ nhanh chóng, thuận tiện, an toàn có thể được truy cập từ mọi nơi trên mọi thiết bị, đặc biệt là khi xã hội tiến gần hơn đến một tương lai không tiền mặt.

Trong khi các ngân hàng đang chuyển đổi dịch vụ trực tuyến và đầu tư mạnh mẽ vào cơ sở hạ tầng công nghệ thông tin (CNTT) front-end, họ hiện đang cạnh tranh với kỳ vọng ngày càng tăng của khách hàng về “trải nghiệm siêu cá nhân hóa, được cung cấp dữ liệu trong thời gian thực”, điều mà các doanh nghiệp trong các lĩnh vực khác đã nhanh chóng thích ứng.

Sự gia tăng của các công nghệ giao tiếp dựa trên AI trong ngân hàng được thúc đẩy bởi sự gia tăng của các giao diện trò chuyện, công nghệ giọng nói Text To Speech và công nghệ xử lý ngôn ngữ tự nhiên (NLP) cho phép chúng ta tương tác, giao dịch và cộng tác bằng cách sử dụng trò chuyện tự nhiên.

Dựa trên nghiên cứu những hành vi trong giao tiếp xã hội hoặc di động với bạn bè, gia đình và đồng nghiệp của chúng ta trên các kênh như Whatsapp, Messenger, Teams hoặc Slack, các chương trình AI đàm thoại phá vỡ hình thức liên lạc với ngân hàng của chúng ta, thay đổi nhận thức về họ như một dịch vụ linh hoạt, dễ tiếp cận, phù hợp được xây dựng để phục vụ khách hàng.

Không chỉ có các ngân hàng hoạt động về lĩnh vực tài chính công nghệ với phương thức hoàn toàn trực tuyến đang sử dụng các công nghệ này. Trợ lý ảo Erica của Bank of America có thể thực hiện các lệnh thông qua kiểu và lệnh thoại, để lập lịch thanh toán hoặc khám phá các giao dịch gần đây – phân tích dự đoán cũng sẽ cho phép nó cung cấp hướng dẫn về tình trạng tài chính tốt hơn.

Capital One, trong khi đó, có một Chatbot dựa trên tin nhắn cho phép khách hàng quản lý tiền bằng SMS, bao gồm thanh toán bằng thẻ tín dụng và xem lịch sử giao dịch. Mastercard sử dụng Facebook Messenger để thực hiện các chức năng tương tự, bao gồm thông báo về các ưu đãi của chủ thẻ.

Khi các kênh liên lạc này tiếp tục phát triển, khách hàng có thể tương tác với các quy trình ngân hàng, cả ngày lẫn đêm, từ việc đăng ký khách hàng mới và xem qua các tính năng, cho phép báo cáo gian lận tiềm ẩn, xin tăng hạn mức thẻ tín dụng của họ hoặc yêu cầu phân tích cụ thể chi tiêu chẳng hạn.

Việc triển khai thành công công nghệ này mang lại hiệu quả tích cực cho toàn bộ ngân hàng, vốn cần đầu tư ít hơn vào các đại lý dịch vụ khách hàng – trong khi cải thiện sự quan tâm đối với các dịch vụ của khách hàng.

Sự phát triển trong AI đàm thoại về mặt logic sẽ là những tiến bộ hơn nữa trong việc sử dụng giọng nói, loại bỏ hoàn toàn nhu cầu nhập liệu. Ứng dụng, theo nghĩa này, có thể trở thành cố vấn tài chính, cá nhân của khách hàng. Đồng thời trả lời bất kỳ câu hỏi nào về tài khoản hoặc các khoản chi tiêu, đi sâu vào dữ liệu mà ứng dụng có sẵn.

Khi công nghệ AI hoặc Chatbot đàm thoại tiếp tục phát triển, khách hàng sẽ thấy sự chuyển hướng từ ngân hàng di động sang giao diện người dùng đàm thoại (CUI). Nếu họ thích, tất cả các tương tác có thể được thực hiện bằng cách chỉ cần trò chuyện (gõ hoặc nói) với CUI.

Hướng tới chiến lược ngân hàng đối thoại này sẽ không chỉ là nỗ lực về công nghệ – nó sẽ yêu cầu ngành ngân hàng tiếp tục thu hút nhân tài có kỹ năng AI và NLP để bắt kịp với những tiến bộ của công nghệ và đảm bảo chúng được tích hợp. Đồng thời, bảo mật phải trở thành ưu tiên và đầu tư ngày càng tăng, bao gồm những thứ như sinh trắc học giọng nói và mật khẩu để xác minh rằng khách hàng đang nói chuyện với bot chứ không phải một người lạ có điện thoại của họ.

Vbee AI Chatbot – ứng dụng công nghệ thông minh dành cho người Việt

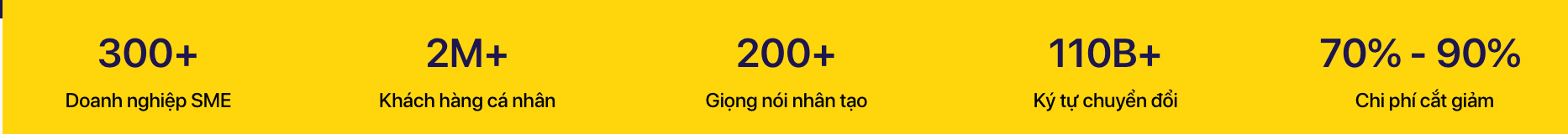

Vbee AI Chatbot là một giải pháp tương tác với khách hàng qua hình thức tin nhắn được xây dựng và phát triển hoạt động dựa trên trí thông minh nhân tạo dành riêng cho người Việt.

Trợ lý ảo Vbee có thể giúp các doanh nghiệp nâng cao chất lượng dịch vụ CSKH thông qua các hoạt động như: trả lời các câu hỏi của khách hàng, gửi tin nhắn chính sách/khuyến mãi/thông báo, giúp khách hàng dễ dàng tìm kiếm sản phẩm phù hợp, gợi ý sản phẩm phù hợp dựa trên hành vi tương tác của khách hàng với bot, gửi đánh giá sản phẩm để thu hút thêm khách hàng mới, tích hợp với thương mại điện tử, hệ thống thanh toán giúp khách hàng có thể thanh toán trực tiếp,… một cách hoàn toàn tự động.

Giải pháp Vbee AI Chatbot được phát triển dựa trên công nghệ lõi 100% “make in Vietnam” nghiên cứu chuyên biệt về những thói quen, ngôn ngữ, đặc trưng của người Việt.

Vbee AI Chatbot mang những ưu điểm vượt trội phải kể đến như:

- Khả năng làm việc không giới hạn: Vbee AI Chatbot có thể làm việc 24/7/365 ở bất kỳ nơi đâu.

- Tương tác nhanh hơn con người: Vbee AI Chatbot có thể phản hồi gần như ngay lập tức với thông tin mang độ chính xác cao.

- Cá nhân hóa tự động: Vbee AI Chatbot có khả năng tương tác với khách hàng với mức độ cá nhân hóa cao, nâng cao trải nghiệm khách hàng. Từ đó có thể giúp các doanh nghiệp thiết kế các nội dung CSKH riêng biệt dành cho từng khách hàng/nhóm khách hàng nhưng hoàn toàn tự động.

- Tiếp cận tới số lượng khách hàng lớn hơn: Vbee AI Chatbot có khả năng tương tác với hàng trăm hay thậm chí hàng ngàn khách hàng trong cùng một lúc nhưng vẫn giữ được mức độ cá nhân hóa cao. Khi thực hiện các cuộc khảo sát hay tin nhắn Marketing, dựa trên lịch sử dữ liệu khách hàng.

- Chatbot có thể tiếp cận tới một số lượng khách hàng lớn hơn nhiều so với khi sử dụng tổng đài truyền thống.

Trong bối cảnh ngân hàng số hóa, xu hướng thương mại điện tử và xu hướng công nghệ, chatbot đã trở thành một công cụ không thể thiếu giúp các ngân hàng chuyển mình và tạo ra sự khác biệt trong dịch vụ khách hàng. Không chỉ giúp tối ưu hóa quy trình, tăng cường hiệu suất làm việc mà chatbot còn đáp ứng nhanh chóng nhu cầu thông tin của khách hàng một cách chính xác và linh hoạt.

Việc tích hợp trí tuệ nhân tạo vào các dịch vụ ngân hàng đã mở ra những cơ hội mới, giúp ngân hàng phát triển bền vững và đáp ứng tốt hơn nhu cầu ngày càng đa dạng của khách hàng. Tuy nhiên, để chatbot ngân hàng thực sự hiệu quả, việc phát triển, huấn luyện và nâng cao khả năng tương tác của chúng là điều cần thiết. Theo dõi các bài viết mới nhất của Vbee để cập nhật các thông tin công nghệ hữu ích!

Liên hệ:

CÔNG TY CP DỊCH VỤ VÀ GIẢI PHÁP XỬ LÝ DỮ LIỆU VBEE

- Địa chỉ: tầng 15, tòa Ngọc Khánh Plaza – Số 1 Phạm Huy Thông, Ba Đình, Hà Nội.

- Hotline: 024.9999.3399

- Email: Contact@vbee.vn